L’or a récemment atteint un sommet, en hausse de 10,43 % depuis le début de l’année au 30 novembre 2023. Depuis, le prix des lingots est redescendu sous la barre des 2000 $ US/oz.

Principaux facteurs soutenant l’or

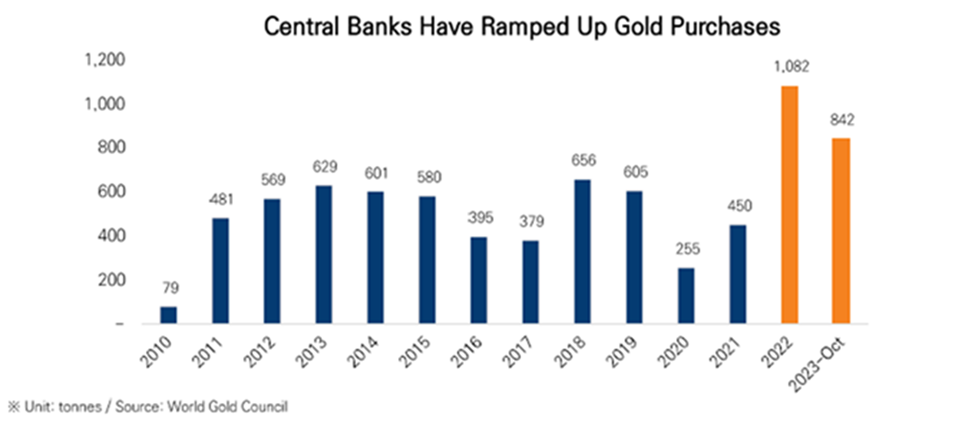

- L’intensification des tensions géopolitiques et les achats directs par les banques centrales comme actifs de réserve de substitution

Le graphique ci-dessous illustre l’intensification des activités d’achat par les banques centrales alors que la demande d’or a atteint en 2022 un sommet depuis 11 ans.

- Incertitude économique et baisses de taux attendues

- Recul du dollar américain

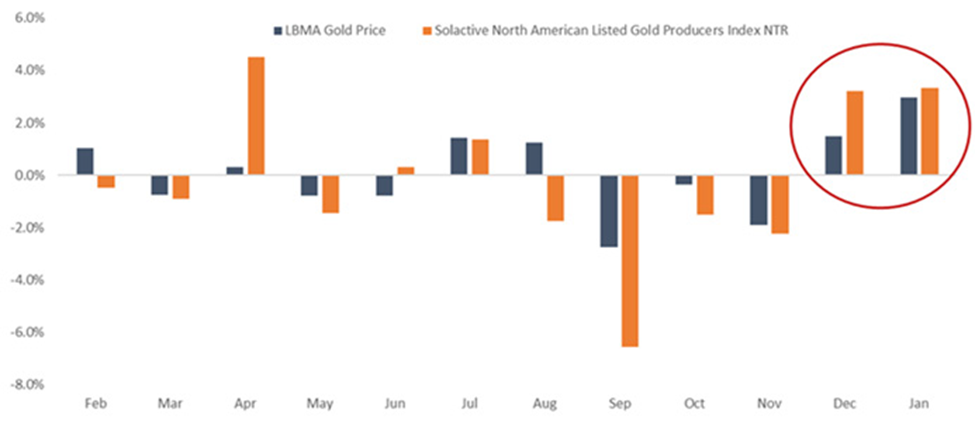

- Caractère saisonnier – solide en décembre et janvier, ce qui peut se poursuivre en février.

Le graphique ci-après indique, pour la période allant du 31 décembre 2012 au 31 décembre 2022, que l’or et les producteurs aurifères affichent un fort caractère saisonnier en décembre et en janvier, comme en font foi l’indice Solactive North American Listed Gold Producers Index (sous-jacent de GLCC) et le cours de l’or de la LBMA. En particulier, les profits des producteurs aurifères suivent les prix de l’or, mais avec généralement plus d’amplitude dans les deux directions.

Aperçu de la concurrence et façons d’investir dans l’or

L’exposition à l’or peut être obtenue en investissant dans l’or physique, directement ou indirectement, ou en investissant dans des actions de sociétés aurifères. Les cours des actions des producteurs aurifères peuvent surpasser le lingot d’or dans les cycles haussiers du marché de l’or en raison de leur levier d’exploitation découlant de leurs coûts fixes. Si les prix élevés de l’or persistent, les investisseurs pourront profiter du potentiel de croissance entraîné par la hausse des produits d’exploitation découlant d’une production plus importante à des prix plus élevés. Les stratégies d’options d’achat couvertes ont connu un vif succès en 2023, et GLCC, le FNB Global X Options d’achat couvertes d’actions de producteurs d’or (auparavant, FNB Horizons Options d’achat couvertes d’actions de producteurs d’or), peut constituer un moyen efficace d’obtenir une exposition aux producteurs d’or inscrits en bourse en Amérique du Nord les plus importants et les plus liquides tout en générant un revenu au moyen d’une approche dynamique de vente d’options d’achat.

Pour les investisseurs qui ont une plus grande aversion pour le risque, HGY, le FNB Global X Revenu sur l’or (auparavant, FNB Horizons Revenu sur l’or), peut être un bon choix en raison de sa faible volatilité et du fait qu’il élimine en partie le coût d’opportunité associé à la détention d’or dans un contexte de taux d’intérêt plus élevés. Contrairement à d’autres FNB axés sur l’or physique, HGY verse un rendement mensuel intéressant, mais est moins susceptible de profiter d’une hausse éventuelle.

Vous trouverez ci-dessous un aperçu des fonds susmentionnés et de leurs caractéristiques.

| FNB Global X Options d’achat couvertes d’actions de producteurs d’or | FNB Options d’achat couvertes sur géants de l’or+ CI | FNB iShares S&P/TSX Global Gold Index | FNB Global X Revenu sur l’or | FNB iShares Gold Bullion | |

|---|---|---|---|---|---|

| Symbole | GLCC | CGXF | XGD | HGY | CGL |

| Frais de gestion | 0,65 % | 0,65 % | 0,55 % | 0,60 % | 0,50 % |

| Objectif de placement | Le FNB Global X Options d’achat couvertes d’actions de producteurs d’or (auparavant, FNB Horizons Options d’achat couvertes d’actions de producteurs d’or) vise à fournir, dans la mesure du possible et déduction faite des frais : a) une exposition à la performance d’un indice de titres de capitaux propres de producteurs d’or diversifiés inscrits à la cote en Amérique du Nord (actuellement, l’indice Solactive North American Listed Gold Producers) et b) des distributions mensuelles de revenus sous forme de dividendes et de primes d’options d’achat. Pour atténuer le risque de baisse et générer des revenus, GLCC utilisera un programme dynamique de vente d’options d’achat couvertes. | L’objectif d’investissement du FNB est de fournir aux détenteurs de parts, au moyen d’un portefeuille géré activement, i) des distributions trimestrielles en espèces, ii) la possibilité d’une appréciation du capital en investissant dans un portefeuille de titres de participation d’au moins les 15 plus grandes sociétés d’or et de métaux précieux équipondérés selon la capitalisation boursière cotée sur une bourse nord-américaine, et iii) une volatilité globale des rendements du portefeuille inférieure à celle que l’on obtiendrait en détenant directement un portefeuille de titres de ces émetteurs en employant un programme de vente d’options d’achat couvertes. Les émetteurs composant le portefeuille, qui sont fondés sur leur capitalisation boursière, peuvent être rajustés selon l’opinion du gestionnaire de portefeuille quant à la liquidité des titres de capitaux propres de l’émetteur et de leurs options d’achat connexes. | Le FNB iShares S&P/TSX Global Gold Index vise à accroître le capital à long terme en reproduisant le rendement de l’indice S&P/TSX Global Gold, déduction faite des frais. | Le FNB Global X Revenu sur l’or (auparavant, Horizons FNB Revenu sur l’or) vise à fournir aux porteurs de parts : i) une exposition au prix des lingots d’or couverts en dollars canadiens, moins les frais du HGY; ii) des distributions mensuelles avantageuses sur le plan fiscal, et iii) afin d’atténuer le risque de baisse et de générer des revenus, une exposition à une stratégie de souscription d’option d’achat couverte. | L’objectif de placement du FNB iShares Gold Bullion est de reproduire le rendement du prix des lingots d’or, déduction faite des frais. |

| Portefeuille sous-jacent | L’indice Solactive North American Listed Gold Producers est une représentation de titres qui exercent leurs activités dans le secteur de l’exploitation aurifère et qui sont inscrits en bourse en Amérique du Nord. | Gestion active Stratégies de placement : CGXF investit dans un portefeuille de titres de capitaux propres d’au moins 15 sociétés aurifères et de métaux précieux les plus importantes selon leur capitalisation boursière et inscrites à une bourse nord-américaine. Les « sociétés aurifères et de métaux précieux » sont généralement des producteurs ou des sociétés qui exercent principalement des activités d’extraction, de fabrication, de traitement, de commercialisation ou de distribution de métaux, y compris l’or, l’argent, les métaux du groupe du platine et le palladium, ainsi que les diamants. | L’indice S&P/TSX Global Gold est conçu pour offrir un indice de titres aurifères mondiaux dans lequel il est possible d’investir. Les titres admissibles sont classés dans le code 15104030 de la GICS®, qui comprend les producteurs aurifères et de produits connexes, y compris les sociétés qui extraient ou traitent l’or et les sociétés de crédit sud-africaines qui investissent principalement dans des mines d’or sans les exploiter. | Actions SPDR® Gold | Lingots d’or |

| Méthodologie de pondération | Pondérée en fonction de la capitalisation boursière de la catégorie d’action. Ensuite, une pondération plafonnée est appliquée pour chaque COMPOSANTE DE L’INDICE en redistribuant toute pondération supérieure à 10,0 % aux autres COMPOSANTES DE L’INDICE de manière proportionnelle et itérative. | Pondération égale | Pondérée en fonction de la capitalisation boursière ajustée au flottant | – | – |

| Principales positions (avec pondération) | Gold Fields Ltd. – CAAE — 10,62 % Mines Agnico Eagle ltée — 9,99 % Anglogold Ashanti Plc — 9,93 % Société aurifère Barrick — 9,84 % Newmont Corp — 9,3 % Kinross Gold Corp — 9,08 % Alamos Gold Inc, cat. A — 7,19 % Pan American Silver Corp. — 7,15 % Endeavour Mining PLC — 7,07 % B2Gold Corp — 5,27 % Harmony Gold Mining Co Ltd – CAAE — 4,7 % Eldorado Gold Corp — 3,32 % SSR Mining Inc. – 2,97 % Equinox Gold Corp — 2,11 % NovaGold Resources Inc. 1,73 % | Gold Fields Ltd. – CAAE — 7,45 % Kinross Gold Corp — 7,15 % Alamos Gold Inc, cat. A — 7,09 % AngloGold Ashanti Ltd. — 7,06 % Endeavour Mining PLC — 7,03 % B2Gold Corp — 6,95 % Société aurifère Barrick — 6,78 % Wheaton Precious Metals Corp. — 6,75 % Mines Agnico Eagle ltée — 6,73 % Newmont Corp — 6,54 % Royal Gold Inc. — 6,53 % SSR Mining Inc. – 6,45 % Pan American Silver Corp. — 6,14 % Franco-Nevada Corp — 5,91 % Sibanye Stillwater Ltd –, CAAE — 5,43 % | Newmont — 20,02 % Société aurifère Barrick — 13,35 % Mines Agnico Eagle ltée — 11,43 % Wheaton Precious Metals Corp. — 9,51 % Franco-Nevada Corp — 9,01 % Gold Fields Adr Representing Ltd — 5,68 % Anglogold Ashanti Plc — 3,43 % Royal Gold Inc. — 3,38 % Kinross Gold Corp — 3,11 % Alamos Gold Inc, catégorie A — 2,46 % Endeavour Mining PLC — 1,86 % B2Gold Corp — 1,81 % Harmony Gold Mining Adr Representi – 1,41 % Eldorado Gold Corp — 1,14 % Redevances aurifères Osisko ltée — 1,13 % | FNB SPDR Gold MiniShares | Lingots d’or |

| Stratégie d’options d’achat couvertes | Pourcentage dynamique vendu au 31 octobre 2023 : 24,45 % | Options d’achat à parité, visant environ 25 %. | – | Stratégie conservatrice de vente d’options d’achat couvertes Pourcentage vendu au 31 octobre 2023 : 33,11 % | – |

| Fréquence des distributions | Mensuelle | Tous les trimestres | Semestrielles | Mensuelle | – |

| Couverture de change | Non | Oui | Non | Oui | Oui |

Source : Global X Investments Canada Inc. et le site Web de l’émetteur du fonds, au 5 décembre 2023

Aperçu

| Symbole | Catégorie Morningstar | Taille du fonds | Frais de gestion | RFG | Rendement sur 12 mois | Rendement actuel en % de la valeur liquidative | |

|---|---|---|---|---|---|---|---|

| FNB Global X Revenu sur l’or Comm (auparavant, FNB Horizons Revenu sur l’or) | HGY | Catégorie marchandise Canada | 61 997 247,00 | 0,60 | 0,90 | 6,16 | 6,14 |

| FNB iShares Gold Bullion (couvert en $ CA) | CGL | Catégorie marchandise Canada | 715 158 764,00 | 0,50 | 0,55 | 0,00 | – |

| Prix de l’or LBMA en $ US | – | – | – | – | – | – | – |

MENTIONS JURIDIQUES

Tout placement dans des produits négociés en bourse (les « Fonds Global X ») gérés par Global X Investments Canada Inc. peut donner lieu à des commissions, à des frais de gestion et à des dépenses. Les produits de Global X ne sont pas garantis, leur valeur change fréquemment et les rendements passés peuvent ne pas se reproduire. Le prospectus contient des renseignements détaillés importants au sujet des Fonds Global X. Veuillez lire le prospectus pertinent avant d’investir.

*Avec prise d’effet le 24 juin 2022, les objectifs et stratégies de placement du FNB Global X Options d’achat couvertes d’actions de producteurs d’or (« GLCC ») (auparavant, FNB Horizons Options d’achat couvertes de banques canadiennes à pondération égale) ont été modifiés après l’obtention des approbations requises des porteurs de parts et des autorités de réglementation, afin de tenter de procurer une exposition au rendement d’un indice équipondéré de titres de capitaux propres de divers producteurs d’or nord-américains inscrits à la cote d’une bourse (actuellement, l’indice Solactive North American Listed Gold Producers) et d’utiliser un programme dynamique de vente d’options d’achat couvertes. Auparavant, le FNB recherchait une exposition à un portefeuille d’actions sous-jacent équipondéré et vendait généralement des options d’achat couvertes sur 100 % des titres en portefeuille. Le nouveau symbole boursier a commencé à être négocié à la TSX le 27 juin 2022. Pour obtenir de plus amples renseignements, veuillez vous reporter aux documents d’information des FNB sur le site Web globalx.ca.

Le versement des distributions, le cas échéant, n’est pas garanti et peut fluctuer à tout moment. Le versement de distributions ne doit pas être confondu avec la performance, le taux de rendement ou le rendement d’un fonds négocié en bourse (« FNB »). Si les distributions versées par le FNB sont supérieures au rendement de ce dernier, les distributions versées peuvent inclure un remboursement de capital et l’investissement initial de l’investisseur diminuera. Un remboursement de capital n’est pas imposable pour l’investisseur, mais il réduit généralement le prix de base rajusté des titres détenus à des fins fiscales. Les distributions sont versées à la suite de gains en capital réalisés par un FNB, et les revenus et dividendes gagnés par un FNB sont imposables pour l’investisseur dans l’année où ils sont versés. Le prix de base rajusté de l’investisseur sera réduit du montant des remboursements de capital. Si le prix de base rajusté de l’investisseur est inférieur à zéro, celui-ci réalisera des plus-values égales au montant inférieur à zéro. Les dates de distribution futures peuvent être modifiées à tout moment. Pour tenir compte du fait que ces distributions ont été attribuées aux investisseurs à des fins fiscales, les montants de ces distributions doivent être ajoutés au prix de base rajusté des parts détenues. La caractérisation des distributions, le cas échéant, à des fins fiscales (dividendes, autres revenus, plus-values, etc.) ne sera connue avec certitude qu’après la fin de l’année d’imposition du FNB. Par conséquent, les investisseurs seront informés de la caractérisation fiscale après la fin de l’exercice et non lors de chaque distribution, le cas échéant. À des fins fiscales, ces montants seront déclarés chaque année par les courtiers sur les relevés fiscaux officiels. Reportez-vous à la politique de distribution du FNB applicable dans le prospectus pour obtenir de plus amples renseignements.

Certains énoncés peuvent constituer des déclarations prospectives, notamment lorsque l’expression « s’attendre à » et des expressions semblables sont utilisées (y compris des variations grammaticales de celles-ci). Les déclarations prospectives ne constituent pas des faits historiques, mais correspondent plutôt aux attentes actuelles de l’auteur en ce qui a trait à des résultats ou à des événements futurs. Ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes susceptibles de faire en sorte que les résultats ou les événements réels différeraient sensiblement des attentes actuelles. Ces facteurs et d’autres facteurs devraient être examinés attentivement et le lecteur ne devrait pas se fier indûment à ces déclarations prospectives. Ces déclarations prospectives sont faites à la date des présentes et les auteurs ne s’engagent pas à les mettre à jour, que ce soit par suite de nouveaux renseignements, d’événements futurs ou autrement, sauf dans la mesure requise par le droit applicable.

©[2023] Morningstar Research, Inc. Tous droits réservés. Les renseignements contenus aux présentes : 1) sont la propriété de Morningstar et/ou de ses fournisseurs de contenu; 2) ne peuvent être copiés ou distribués; et 3) ne sont pas garantis comme étant exacts, exhaustifs ou opportuns. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables des dommages ou des pertes résultant de l’utilisation de ces renseignements. Le rendement passé n’est pas garant des résultats futurs.

Les commentaires, opinions et points de vue exprimés sont en général fondés sur les renseignements disponibles à la date de publication et ne doivent pas être considérés comme une recommandation d’achat ou de vente des titres mentionnés. Il est recommandé de consulter votre conseiller en placement avant de prendre quelque décision que ce soit en matière d’investissement.

Publié le 22 décembre 2023

Catégories: Articles, Perspectives

Sujets: Commodities, Gold